Икономически кръгове не харесали помощта на КТБ към фирмите

Искали да се сдобият на безценица с ценни активи в икономиката

Кредитната дейност на Корпоративна търговска банка АД винаги е била насочена към стабилизиране и разширяване на производствената дейност на български производители и фирми от сектора на услугите. Това се казва в анализ, даващ повече информация за политиката и състоянието на КТБ до квестетурата.

С помощта на банката тези отрасли не само успяха да оцелеят, но и да осъвременят своите производства и по този начин да повишат рентабилността и кокурентоспособността си. Това явно не се хареса на определени икономически и политически кръгове и те решиха с един удар да разрушат граденото с години, като едновременно с това се сдобият на безценица с едни от малкото останали ценни активи в българската икономика.

В него се казва, че стратегията на банката да бъде достатъчно рентабилна чрез поддържане на стабилен дългосрочен ресурс и инвестиционно инвестиране на този ресурс, е подкрепена и от ниската цена за издръжка на админстративната й дейност. Делът на административните разходи на КТБ АД в активите винаги е бил значително по-нисък от този на системата като цяло – 1.12% към 31.12.2013 г. при почти два пъти по-висок на банковата система (2.08%) и при почти 50% по-висок на банките от първа група, към която принадлежи и КТБ (1.86%).

Поради това банката закономерно е сред най-рентабилните в системата с устойчиво разрастване и адекватно структуриране на ресурсите си и тяхното вложение.

Същевременно с провеждането на тази политика в банката се ограничава и рискът от концентрация в привлечения ресурс, което я прави по-устойчива от сътресения при загуба на индивидуално-значими клиенти.

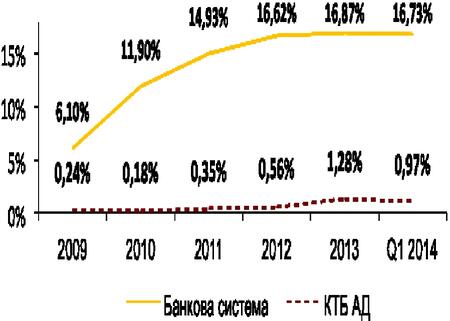

В анализа се посочва, че традиционно качеството на кредитния портфейл на КТБ АД е изключително високо, въпреки устойчивия растеж на кредитната й дейност, съответстващ на ръста на активите. Под 1% нередовни кредити в КТБ при 15-16% за банковата система през последните години не може да бъде случаен факт. Това е резултат от цялостната стратагия на банката за обслужване на клиентите й, за внимателното и консервативно отпускане на кредити и за качественото им управление.

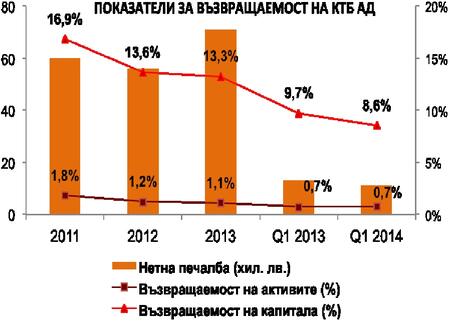

През последните 4 години КТБ АД устойчиво е сред най-печелившите и ефективни български банки.

За покритие на степента на риск от дейността си КТБ АД поддържа оптимални показатели за капиталова адекватност и капитал, растящ пропорционално на развитието й.

Публикуваме целия анализ без редакторска намеса:

ЗАЩО ИСКАХА ДА ОТКРАДНАТ КТБ АД

Широко разпространения в България модел е традиционно, «лихварско» банкиране. Болшинството банки на местния пазар са чуждестранна собственост, финансират се чрез краткосрочни депозити в допълнение към евтиния ресурс от банките-майки. Този ресурс се раздава под формата на краткосрочни и скъпоструващи ипотечни и потребителски заеми за физически лица и оборотни фирмени кредити (голяма част от които също ипотечни).

Иновативната бизнес стратегия на КТБ АД и корпоративната й ориентация я отличава значително от банките, опериращи на българския финансов пазар. Дейността на банката през годините може да се определи по-скоро като инвестиционно банкиране.

Тези форми на кредитиране по никакъв начин не способстват развитието на бизнеса на българските производители. Те са до голяма степен канал за непряко финансиране на чуждестранни производства (на бяла и черна техника и туристически услуги), чрез натрапваните и широкомащабно рекламирани заеми за закупуване на потребителски стоки, които не се произвеждат в България, както и почивки в страни от региона, пряко конкуриращи нашия туристически пазар.

Кредитната дейност на КТБ АД винаги е била насочена към стабилизиране и разширяване на производствената дейност на български производители и фирми от сектора на услугите. Немалка част от усилията на банката са били съсредоточени и в привличане на средства по редица програми на Европейския съюз, като за целта КТБ АД участва пряко в две консултантски компании, специализирани в управление на проекти по тези програми.

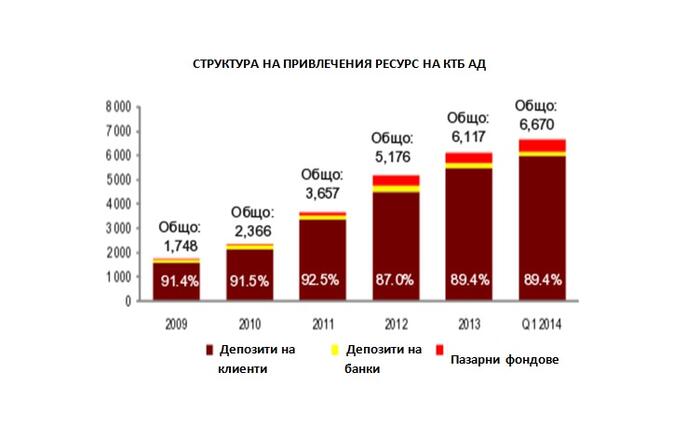

Упрекват КТБ АД за скъпия й ресурс. През последните 10 години банката не е променяла лихвените проценти по привлечените си средства, за разлика от останалите финансови институции в страната. Липсата на адекватен капиталов пазар и ограничения достъп на българските компании до международните пазари, е причина основният източник за финансиране на банката да е българският депозитен пазар. През годините, банката провежда относително агресивна политика, като предоставя авангардни и атрактивни депозитни продукти, с което си осигурява добър източник на привлечени средства:

Банката работи с дългосрочен ресурс, което логично го прави по-скъп от този на останалите субекти в банковата система. Тази дългосрочност идва от атрактивните спестовни продукти на Банката, които са над 50% от привлечените средства и устойчиво формират голяма част от тъй наречените неснижаеми остатъци. Т.е. въпреки, че нямат фиксиран срок, тези средства не се теглят и остават на разположение на Банката за използване в по-дългосрочни инвестиции. Делът на постоянно наличните средства по депозити в КТБ АД са текущо над 80%. Това е изключително висок дял на стабилния ресурс в една банка и малко по-високата му цена оправдава стратегията за привличането му, тъй като неговото инвестиране в по-дългосрочни проекти допринася за високата доходност на тези инвестиции и осигурява един разумен и достатъчен лихвен спред. Само за сравнение, лихвеният спред на КТБ АД за 2013 г. е 2.37%, който е с около 1 процентен пункт по-нисък от този на банковата система, в която преобладава краткосрочното финансиране поради относителната краткосрочност на ресурса, привлечен от търговските банки. Само като пример, лихвените проценти на КТБ АД са най-ниските в системата по краткосрочно привлечените средства (до 6 мес.) и относително клонят към по-високите лихвени проценти – при продуктите с матуритет 1 и 2 години, и то за депозитите в лева и евро. За останалите валути, отново ресурсът на КТБ АД е сред най-евтиния.

Положителната тенденция на нарастване на дела на привлечените средства от граждани е съпътствана от целенасочено структуриране на продуктите. Около две трети от привлечените средства от нефинансови институции са спестовни депозити - един от най-стабилните ресурси, 20% са срочни депозити, останалите са безсрочни депозити.

Стратегията на Банката да бъде достатъчно рентабилна чрез поддържане на стабилен дългосрочен ресурс и инвестиционно инвестиране на този ресурс е подкрепена и от ниската цена за издръжка на админстративната й дейност – делът на административните разходи на КТБ АД в активите винаги е бил значително по-нисък от този на системата като цяло – 1.12% към 31.12.2013 г. при почти два пъти по-висок на банковата система (2.08%) и при почти 50% по-висок на банките от първа група, към която принадлежи и КТБ (1.86%).

Поради това Банката закономерно е сред най-рентабилните в системата с устойчиво разрастване и адекватно структуриране на ресурсите си и тяхното вложение.

Същевременно с провеждането на тази политика в банката се ограничава и рискът от концентрация в привлечения ресурс, което я прави по-устойчива от сътресения при загуба на индивидуално-значими клиенти.

Спецификата на кредитната дейност на Банката и структурата на обезпеченията на кредитния й портфейл се дължи на факта, че работи основно с корпоративни клиенти, като активно подпомага инвестиционната им дейност и развитието на проектите им. Тъй като немалка част от инвестициите са за развитие на проекти, обектите на кредитиране са специално създадени за целта проектни компании (Special Purpose Vehicles или SPV), чиято единствена собственост е развиваният проект. Използването на SPV е масово прилагана световна практика, която не поражда никакво учудване или проблеми сред бизнес анализаторите. При финансирането на подобни компании не може да се очаква същите да разполагат със съществени материални активи, които да заложат като обезпечение. Поради тази причина значителна част от обезпеченията на банката по тези инвестиции са формирани от вземания, произтичащи от изпълнението на проектите.

Подобен тип обезпечения не са фиктивни, нито се закононарушение. Едната от използваните правни форми - залог на вземания по банкови сметки, което се явява форма на защита на банката да удовлетворява своите вземания от постъпленията на кредитополучателя, е част от добрите практики при подобен тип кредитиране. Поради ниска финансова култура е широко тиражирано, че тъй като "по сметката няма налична сума в размера на задължението", залогът на вземане по банкова сметка не е обезпечение. Подобен аргумент е несериозен и противоречащ на всяка икономическа логика, тъй като при наличие на финансови средства нито едно дружество не би имало интерес от ползване на заемен ресурс.

Този тип фирми се създават именно с цел да управляват конкретен проект или проекти и това е световна практика. Спецификата на дейността предполага функциониране като PMU (Project Management Unit или структура за управление на проекти). Тези структури са ефективни и ефикасни при малко на брой персонал (4-5 човека, обичайно – членовете на ръководството на въпросната фирма), който е ангажиран основно в организационна дейност, свързана с управление на процесите и контрол върху изпълнението на проекта. Всички останали дейности – производство, пласмент, логистика и т.н., се поемат от отговорните за процесите звена в производствената фирма, обект на проекта. По изключение проектната компания може частично или изцяло да поеме маркетинга, включително и търсенето на нови пазари.

Извън подпомагането и развитието на нови проекти, банката провежда изключително далновидна и консервативна инвестиционна политика, като основният стремеж е в посока осигуряване на дългосрочна стабилност. Нещо повече, съзнателно са избягвани поемането на значителни експозиции в кратковременни явления в отделни периоди от икономическото развитие на страната, като масовите инвестиции в строителство на хотели и жилищни сгради, които дори в настоящия момент са огромна тежест в портфейлите на останалите банки. Избегнато е и нездравословното увлечение по масовото необезпечено потребителско кредитиране, което дори след вълните на преструктуриране, продажби и отписвания продължава да тежи на банковата система с натрупани близо един милиард лева обезценки или над 10% от всички кредитни експозиции.

За широката публика, поради промяна в банковата нормативна уредба, остават скрити над 2 милиарда капиталови провизии в банковата система, общо за всички кредитни сегменти. За справка, капиталовите провизии на КТБ АД не са превишавали 20 милиона лв.

Традиционно КТБ АД насочва инвестиционната си политика към основни структурни отрасли в икономиката, като тежка промишленост, енергетика, телекомуникации. През годините Банката е основен партньор на целия военно-промишлен комплекс, който на практика не би могъл да функционира без подкрепата и предоставяните от банката услуги, които противно на широко тиражираното и погрешно твърдение, че това се изчерпва с поддържане на разплащателните им сметки в банката, всъщност включва широк набор от документарни операции и издаване на банкови гаранции, без които предприятията не биха могли да осъществяват търговската си дейност.

Експозициите в отраслите строителство и недвижими имоти са насочени основно към инфраструктурни проекти.

Банката активно подпомага енергийните дружества с изключително преференциални и гъвкави условия и продукти, поради важността и перспективата на сектора, за разлика от други банки, които отказват или поставят пред индустрията утежняващи условия и времеви ограничения.

През цялото си съществуване банката не само провежда изключително активна, реална инвестиционна дейност, но и се стреми кредитният й портфейл да бъде с голяма отраслова диверсификация, която я прави по-слабо чуствителна към сътресения в отделни икономически дейности и отрасли.

Очевидно прилаганата от банката стратегия е успешна, доказателство за което са финансовите й показатели и резултати.

На първо място това са показателите за растеж на кредитния портфейл съотнесен към неработещите експозиции и сравнението с показателите за системата:

ДИНАМИКА НА КРЕДИТНИЯ ПОРТФЕЙЛ НА КТБ АД

КАЧЕСТВО НА КРЕДИТНИЯ ПОРТФЕЙЛ (НЕРАБОТЕЩИ ЕКСПОЗИЦИИ)

Традиционно качеството на кредитния портфейл на КТБ АД е изключително високо, въпреки устойчивия растеж на кредитната й дейност, съответстващ на ръста на активите. Под 1% нередовни кредити в КТБ при 15-16% за банковата система през последните години не може да бъде случаен факт. Това е резултат от цялостната стратагия на банката за обслужване на клиентите й, за внимателното и консервативно отпускане на кредити и за качественото им управление.

За качеството на инвестиционната политика на банката говорят красноречиво и паказателите й за доходност и възвращаемост:

През последните 4 години КТБ АД устойчиво е сред най-печелившите и ефективни български банки.

При пазарните тенденции за намаляващи лихвни проценти, банката реагира гъвкаво като през март 2014 г. преустанови предлагането на значима част от депозитните си продукти, като на тяхно място бяха предложени нови с повишени срок и лихвени проценти, отново съобразени с пазарните тенденции.

За покритие на степента на риск от дейността си КТБ АД поддържа оптимални показатели за капиталова адекватност и капитал, растящ пропорционално на развитието й.

Цялостната философия, прилагана от КТБ АД при осъществяване на дейността й за относително кратко време я превърна в уникален партньор на българската индустрия, генератор на цялостни и гъвкави решения, така необходими за развитието на родния бизнес в една изключително стагнирана и враждебна среда.

КТБ АД още от самото начало заложи в стратегията си за развитие като генерална своя цел обслужването и развитието на жизнено важни за страната отрасли като енергетика, инфраструктурно строителство, отбранителна промишленост, комуникации. С помощта на банката тези отрасли не само успяха да оцелеят, но и да осъвременят своите производства и по този начин да повишат рентабилността и кокурентоспособността си. Това явно не се хареса на определени икономически и политически кръгове и те решиха с един удар да разрушат граденото с години, като едновременно с това се сдобият на безценица с едни от малкото останали ценни активи в българската икономика.

ТВ програма

Кино

- Сега Денят започва с Георги Любенов

- 11:00 Отблизо

- 12:00 По света и у нас

- 12:30 Арена спорт

- 13:15 Зала на славата: Весела Лечева

- 13:30 Българското село

- 14:00 Малки истории

- 15:00 Уча, зная и играя детско шоу

- Сега "Тази събота и неделя" - уикенд...

- 11:00 "Богатствата на България" -...

- 11:30 "Светът на здравето" - здравно...

- 12:00 bTV Новините - обедна емисия

- 12:30 "Приключението любов" - комедия...

- 14:50 "Бригада Нов Дом" - социален проект...

- 16:00 "Мениджър на годината" -...

- 16:30 "120 минути" - публицистично...

- Сега "Събуди се" - предаване

- 11:00 "Съдебен спор" - предаване на NOVA

- 12:00 Новините на NOVA

- 12:30 "Книга за Коледа" - с уч. на Гриър...

- 14:15 "Сбъднато желание" (премиера) - с...

- 16:00 "Да хванеш гората" - документална...

- 16:30 "На фокус с Лора Крумова" -...

- 19:00 Новините на NOVA - централна емисия